Betriebswirtschaftliche Aspekte in der Planungsphase Stand: Dezember 2024

Share Deal oder Asset Deal

Grundlagen

Wie bereits bei den rechtlichen Aspekten ausgeführt, gibt es, vom Erbweg abgesehen, zwei Möglichkeiten, ein Unternehmen ganz oder teilweise zu erwerben, durch Asset Deal oder Share Deal. Bei einem Unternehmenserwerb im Rahmen eines Asset Deal veräußert die Unternehmensträgerin bzw. der Unternehmensträger ihr bzw. sein Unternehmen, wobei an ihre bzw. seine Stelle eine neue Rechtsträgerin bzw. ein neuer Rechtsträger tritt. Hingegen werden bei einem Share Deal Anteile der Gesellschaft veräußert. Die Rechtsträgerin bleibt gleich, es wechselt lediglich die Eigentümerin bzw. der Eigentümer der Anteile. Ein Share Deal ist lediglich bei Gesellschaften möglich, wo Geschäftsanteile übertragbar sind. Welche der beiden Arten des Unternehmenserwerbs im Einzelfall die passendere ist, sollte in jedem Einzelfall äußerst sorgfältig mit Hilfe von Expertinnen bzw. Experten geprüft werden.

Haftungsfragen

Bei der Betriebsübergabe sind – wie im rechtlichen Teil bereits erwähnt – sowohl die zeitlich begrenzte Haftung der Veräußernden für die übertragenen unternehmensbezogenen Verbindlichkeiten als auch die Haftung der Erwerbenden besonders zu bedenken. Besonders im Rahmen der Due Diligence Prüfung werden die Haftungsfragen ausschlaggebend.

Zur Sicherung der Ansprüche von Gläubigerinnen und Gläubigern wird im Zuge einer Betriebsübernahme der Schuldbeitritt der Übernehmerin bzw. des Übernehmers in sämtliche Verbindlichkeiten, die diese kannten oder kennen mussten, angeordnet. Diese zwingende Haftung der Erwerberin bzw. des Erwerbers gilt auch, wenn Veräußerin bzw. Veräußerer und Erwerberin bzw. Erwerber vereinbaren, dass gar keine oder nur bestimmte Vertragsverhältnisse übernommen werden sollen. Die Haftung ist auf die Höhe der übernommenen Aktiva beschränkt (den Beweis für die Höhe der Aktiva muss die Unternehmerin bzw. der Unternehmer erbringen, die bzw. der sich zur Ablehnung weiterer Haftung darauf beruft). Bereits leichte Fahrlässigkeit bei Unkenntnis der Schulden begründet die Haftung der Erwerberin bzw. des Erwerbers[1] (z.B. lediglich bloße Einsicht in die Bilanz[2], Einholung einer lediglich telefonischen Auskunft des Steuerberaters[3]). Der Schuldbeitritt geschieht, sobald das Unternehmen dem Zugriff der Veräußerin bzw. des Veräußerers entzogen ist bzw. der Übergang nach außen hin erkennbar ist.

Die Schuldenübernahme erfolgt sowohl beim Asset Deal als auch beim Share Deal (sofern die übertragenen Anteile (Shares) im Wesentlichen das Gesamtvermögen der Übergeberin bzw. des Übergebers ausmachen). In der Praxis wird daher empfohlen, die Übergeberin bzw. den Übergeber bestätigen zu lassen, dass – sofern nicht offenkundig – mit den übertragenen Anteilen nicht das gesamte Vermögen übertragen wurde.[4]

In Hinsicht auf die Haftung von Erwerberinnen und Erwerbern können "Rückgriffsklauseln" vereinbart werden, in welchen die Verkäuferin bzw. der Verkäufer bestätigt, dass das erworbene Unternehmen bzw. Anteile desselben frei von Verbindlichkeiten an die Erwerberin bzw. den Erwerber übergeben werden und diese bzw. diesen für jegliche Forderungen, die aus der Zeit vor der Übergabe stammen, schad- und klaglos zu halten.

[1] Ertl in Rummel (Manz), ABGB3 § 1409, Rz 7 (Stand 1.1.2002, rdb.at)

[2] OGH 5 Ob 647/82 GesRZ 1982, 321.

[3] OGH 7 Ob 118/74 SZ 47/80.

[4] Binder, Michael/Manser, Ulrike/Joham, Elisabeth/Schinnerl, Elisabeth/ Horvath, Beata/Sungi, Andreas (2019): Betriebsübergabe - Grundlagen, Strategien, Beispiele aus zivil- und steuerrechtlicher Sicht3. Graz: DBV Verlag, Seite 21

Achtung

Rückgriffsklauseln binden Gläubigerinnen und Gläubiger nicht. Weiters sind sie für die Gläubigerinnen und Gläubiger nicht verbindlich und für die Erwerberin bzw. den Erwerber nur dienlich, solange die Übergeberin bzw. der Übergeber zahlungsfähig ist.[3]

[3] Binder, Michael/Manser, Ulrike/Joham, Elisabeth/Schinnerl, Elisabeth/ Horvath, Beata/Sungi, Andreas (2019): Betriebsübergabe - Grundlagen, Strategien, Beispiele aus zivil- und steuerrechtlicher Sicht3. Graz: DBV Verlag, Seite 20

Zusätzlich zur zivilrechtlichen Schuldenhaftung wird im Unternehmensgesetzbuch angeordnet, dass "wer ein unter Lebenden erworbenes Unternehmen fortführt, übernimmt, sofern nichts anderes vereinbart ist, zum Zeitpunkt des Unternehmensübergangs die unternehmensbezogenen, nicht höchstpersönlichen Rechtsverhältnisse des Veräußerers mit den bis dahin begründeten Rechten und Verbindlichkeiten. Für unternehmensbezogene Verbindlichkeiten des Veräußerers bestellte Sicherheiten bleiben für diese Verbindlichkeiten aufrecht. Der Veräußerer haftet nach Maßgabe des § 39 für die unternehmensbezogenen Verbindlichkeiten fort".[1]

[1] §§ 38 UGB

Tipp

Im Gegensatz zum § 1409 ABGB ist diese Bestimmung nicht zwingend, d.h. Erwerbende und Veräußernde können vom Gesetz abweichende Regelungen treffen. Anders als bei der Haftung gemäß § 1409 ABGB haften Erwerbende nach dieser Bestimmung unbeschränkt auch für nicht bekannte und nicht voraussehbare Verbindlichkeiten. Im Ergebnis sind § 1409 ABGB und § 38 UGB parallel anwendbar, sodass es im Ergebnis zu einer Kumulierung von Haftungstatbeständen kommt.[2]

[2] Völkl, Unternehmenskauf, in RDB Keywords1 (Stand 20. 01. 2022, rdb.at).

Ein Betriebsübergang im Rahmen eines Asset Deals löst daher einen automatischen Übergang sämtlicher unternehmensbezogener Rechtsverhältnisse auf die Erwerberin bzw. den Erwerber aus. Hingegen hat eine Anteilsübertragung im Rahmen eines Share Deals keine Auswirkungen auf die Rechtsträgerin bzw. den Rechtsträger.

Der Unternehmensbegriff erfasst jede auf Dauer angelegte Organisation selbständiger wirtschaftlicher Tätigkeit, mag diese auch nicht auf Gewinn gerichtet sein. Dadurch soll jede Übertragung eines Unternehmens oder eines einem bestimmten Geschäftszweig gewidmeten Unternehmensteils oder -bereichs (Teilbetrieb) im Wege der Einzelrechtsnachfolge den gesetzlichen Eintritt der Übernehmerin bzw. des Übernehmers in alle unternehmensbezogene Rechtsverhältnisse der Übergeberin bzw. des Übergebers zur Folge haben.

Von einer Einzelrechtsnachfolge spricht man dann, wenn sämtliche Sachenrechte bzw. Rechtsverhältnisse einzeln auf die Erwerberin bzw. den Erwerber übertragen werden müssen. Meist geschieht dies im Rahmen eines Verkaufs oder einer Schenkung. Es können entweder sämtliche Aktiva und Passiva oder lediglich Teile davon übertragen werden.

Zur Übertragung des Unternehmens im Rahmen eines Asset Deals bedarf es stets des Titels und des jeweiligen Modus. Jedes Rechtverhältnis muss mit dem vorgesehenen Modus übertragen werden (Grundbuchseintragung bei Immobilien, Abtretung von Forderungen, Notariatsakt bei Übertragung von GmbH-Geschäftsanteilen, Eintragung ins Firmenbuch, Mitteilungen an Kundinnen bzw. Kunden, Lieferantinnen bzw. Lieferanten, Banken, Versicherungen usw.) und erfordert äußerst sorgfältige Planung. Vor allem wird der zeitliche Aufwand häufig unterschätzt.

Veräußernde und Erwerbende können vertraglich vereinbaren, dass die unternehmensbezogenen Rechtsverhältnisse der Veräußerin bzw. des Veräußerers von der Erwerberin bzw. vom Erwerber nicht übernommen werden. Dieser Haftungsausschluss ist den Vertragspartnerinnen bzw. Vertragspartnern gegenüber nur wirksam, wenn er ins Firmenbuch eingetragen (spätestens binnen eines Monats[1], sowohl bei Erwerbenden als auch bei Veräußernden) und auf verkehrsübliche Weise bekannt gemacht oder der bzw. dem Dritten von der Veräußerin bzw. vom Veräußerer oder von der Erwerberin bzw. vom Erwerber mitgeteilt wurde.

Widerspruchsrecht von Vertragspartnerinnen bzw. Vertragspartnern

Übergebende haben ihre Vertragspartnerinnen bzw. Vertragspartner darauf hinzuweisen, dass diese drei Monate nach der Mitteilung Zeit haben, dem Übergang der Rechtsverhältnisse zu widersprechen. Machen sie von ihrem Widerspruchsrecht Gebrauch, bleiben die Vertragsverhältnisse mit den Übergebenden aufrecht.

Nachhaftung der Veräußerin bzw. des Veräußerers

Auch die Veräußerin bzw. der Veräußerer haftet für jene unternehmensbezogenen Verbindlichkeiten fort, die innerhalb von fünf Jahren nach dem Unternehmensübergang fällig werden (maximal acht Jahre inklusive Verjährungsfrist).

SWOT-Analyse, Business-Plan und Unternehmensform

Die Frage, ob ein Unternehmen überhaupt übergabefähig ist, ist essenziell für den weiteren Übergabeprozess. Bei dieser Überlegung spielen personelle, materielle und finanzielle Ressourcen eine entscheidende Rolle. Eine Überprüfung dieser Ressourcen gibt Aufschluss darüber, ob ein Unternehmen ausreichend ausgestattet ist, um potenziellen Nachfolgenden eine solide Grundlage zu bieten. Auch eine eventuelle Kostenanpassung sollte in Betracht gezogen werden, da diese sowohl die Attraktivität des Unternehmens für potenzielle Nachfolgerinnen bzw. Nachfolger steigern als auch eine erfolgreiche Übergabe erleichtern kann.

Ein weiterer Aspekt, der bei einer Betriebsübergabe beachtet werden sollte, ist die Ausgliederung von Unternehmensbestandteilen. Dabei geht es darum zu überlegen, ob bestimmte Bereiche oder Abteilungen des Unternehmens abgetrennt und eigenständig weitergeführt werden können. Dies kann vor allem dann relevant sein, wenn das Unternehmen in verschiedenen Geschäftsfeldern tätig ist und ein Teil davon für die Nachfolgerin bzw. den Nachfolger nicht von Interesse ist. Die Kennzahlen des Unternehmens im Laufe der Jahre und ein Vergleich mit den Durchschnittswerten der Branche erleichtern eine realistischere Entwicklungsprognose des Unternehmens. Bei der Analyse der Kennzahlen sollten besonders auffällige Aspekte berücksichtigt werden. Dies können beispielsweise überdurchschnittliche Gewinne, hohe Verschuldung oder eine starke Abhängigkeit von einer Kundin bzw. einem Kunden sein. Diese Kennzahlen sollten genauer betrachtet und analysiert werden, um mögliche Risiken oder Chancen zu erkennen.

Es ist möglich, dass zusätzliche Erläuterungen oder Analysen zu bestimmten Bereichen erforderlich sind. Dies könnte beispielsweise die Analyse der Struktur der Kundinnen und Kunden, der Wettbewerbssituation oder der Marktposition des Unternehmens umfassen. Eine detaillierte Betrachtung dieser Aspekte kann potenziellen Nachfolgenden ein umfassenderes Bild des Unternehmens und realistische Informationen geben.

SWOT-Analyse, Business-Plan und Unternehmensform

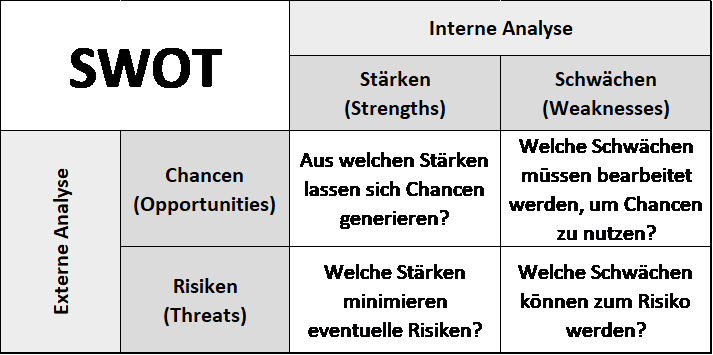

Die SWOT-Analyse[1] bietet eine erste Einschätzung der Stärken (Strengths), Schwächen (Weaknesses), Chancen (Opportunities) und Risiken (Threats) eines Unternehmens.

Bei der SWOT-Analyse werden vier Kategorien betrachtet:

- Stärken (Strengths): hier werden jene internen Faktoren betrachtet, die dem Unternehmen einen Wettbewerbsvorteil verschaffen, z.B. eine bekannte Marke, qualifizierte Mitarbeitende oder eine gute Lage

- Schwächen (Weaknesses): hier werden jene internen Faktoren betrachtet, die das Unternehmen in Bezug auf die Konkurrenz benachteiligen, z.B. ein schlechtes Image, ineffiziente Prozesse oder fehlende Ressourcen

- Chancen (Opportunities): hier werden jene externen Faktoren betrachtet, die dem Unternehmen neue Möglichkeiten zur Steigerung des Erfolgs bieten, z.B. neue Trends, Marktveränderungen oder eine Erweiterung des Kundenkreises

- Risiken (Threats): hier werden jene externen Faktoren betrachtet, die das Unternehmen bedrohen oder seine Leistung beeinträchtigen können, z.B. starke Konkurrenz, eine schwierige wirtschaftliche Lage oder sich ändernde Gesetze

[1] Schneider, Willy (2021): Praxisleitfaden SWOT-Analyse: Stärken/Schwächen sowie Chancen/Risiken identifizieren und managen. Norderstedt: BoD–Books on Demand

Ein Businessplan[1] liefert klare und prägnante Informationen über alle relevanten Aspekte eines Unternehmens. Er dient nicht nur als wirkungsvolle Präsentation einer Geschäftsidee oder eines Geschäftsmodells, sondern ist auch ein Hilfsmittel des strategischen Managements. Dabei unterstützt er nicht nur Neugründungen oder Nachfolgeregelungen, sondern kann auch den Erfolg bereits etablierter Unternehmen nachweislich steigern.

Folgende Bereiche sollten jedenfalls im Businessplan enthalten sein:

- Management Summary: Am Anfang werden die relevantesten Informationen aus dem Businessplan auf maximal einer Seite zusammengefasst. Dies umfasst die Unternehmensvision, den Ertragsmechanismus, das Wachstumspotenzial und den Finanzbedarf.

- Unternehmen, Eigentümerinnen bzw. Eigentümer und Management: Das Unternehmen und handelnde Personen sollen beschrieben werden (z.B. Lebensläufe der handelnden Personen beifügen). Auch die Eigentumsverhältnisse und die Unternehmensführung sind zu erläutern.

- Produkte und Dienstleistungen: Die Kernaussagen zur Geschäftsidee und zum Leistungssystem des Unternehmens sollen dargestellt werden. Es muss erklärt werden, wie das Unternehmen Geld verdient und welche Produkte und Dienstleistungen angeboten werden. Des Weiteren müssen die Bedürfnisse von und der Nutzen für Kundinnen und Kunden sowie die Alleinstellungsmerkmale (USP) des Unternehmens beschrieben werden. Auch die Kalkulation und Umsatzprognose für die verschiedenen Produkte und Dienstleistungen sollen angegeben werden.

- Vision und Strategie: Die langfristige Vision des Unternehmens ist darzulegen, einschließlich des Mehrwerts des Nutzens für Standort, wirtschaftliche Entwicklung und allgemeines Interesse. Es soll erklärt werden, in welche Richtung das Unternehmen langfristig entwickeln werden soll und wie die Vision verwirklicht werden soll.

- Markt und Konkurrenz: Es soll festgelegt werden, auf welchen Märkten die Produkte und Dienstleistungen angeboten werden sollen und warum. Dabei müssen auch die damit verbundenen Risiken beachtet und behandelt werden. Des Weiteren sollen die Konkurrentinnen bzw. Konkurrenten auf diesen Märkten und deren Angebote beschrieben werden. Die Alleinstellungsmerkmale (USP) des eigenen Unternehmens sollten ebenfalls hervorgehoben werden.

- Marketingplan und Maßnahmen: Die Vermarktung der Produkte und Dienstleistungen des Unternehmens sowie die erforderlichen Maßnahmen und die zugehörigen Kosten sollten angegeben werden.

- Risiken und Gegenmaßnahmen: Eine selbstkritische und realistische Einschätzung der internen und externen Risiken (z.B. mittels SWOT-Analyse) sollte präsentiert werden. Es sollten mögliche Gegenmaßnahmen aufgezeigt werden, um den Risiken zu begegnen.

- Planrechnungen und Liquiditätsplan: Die wichtigsten Kennzahlen für die nächsten drei bis fünf Jahre und die geplante Entwicklung sollten dargestellt werden. Auch ein Liquiditätsplan für die nächsten 12 Monate sollte erstellt werden.

Zum Businessplan gibt es zahlreiche Vorlagen. Die erstmalige Erstellung eines solchen unter Zuhilfenahme einer Unternehmensberatung kann sich als zielführend erweisen. Eine Checkliste zur Erstellung eines Businessplans für eine Unternehmensnachfolge finden Sie hier. (PDF, 91 KB)

[1] Schwetje, Gerald/Vaseghi, Sam (2007): Der Businessplan: Wie Sie Kapitalgeber überzeugen. Berlin: Springer Verlag

Umgründungsvorgänge gemäß Umgründungssteuergesetz

Achtung

Bei Umgründungen sind vor allem betriebswirtschaftliche, unternehmens-, gesellschafts- und steuerrechtliche sowie gewerberechtliche Aspekte zu beachten. Aufgrund der unternehmens- und steuerrechtlichen Komplexität von Umwandlungen wird dringend empfohlen, sich in Hinsicht auf sämtliche Umgründungsprozesse von Spezialistinnen bzw. Spezialisten des Unternehmens- und Steuerrechts begleiten zu lassen.

Das Umgründungssteuergesetz begünstigt gewisse Umgründungsvorgänge, indem eine ertragsteuerlich neutrale Umgründung – somit ohne Aufdeckung der stillen Reserven – ermöglicht wird. Eine Umgründung stellt einen Rechtsvorgang dar, bei welchem das Vermögen (Betriebe bzw. Betriebsteile) auf eine neue Rechtsträgerin bzw. einen neuen Rechtsträger übertragen wird. Es ändert sich somit die Rechtsträgerin bzw. der Rechtsträger, der Betrieb bleibt jedoch unverändert bestehen. Bei Umgründungen wird das Vermögen (z.B. gegen Anteile) auf gesellschaftsrechtlicher Grundlage übertragen. Auch ordnet das Umgründungssteuergesetz an, dass die steuerlichen Buchwerte zwingend fortzuführen sind. Hingegen wird bei einer bloßen Änderung der Rechtsform das Vermögen nicht auf die neue Gesellschaft übertragen.

Manche Umgründungsvorgänge führen zu einem Übergang sämtlicher Rechte und Pflichten im Wege einer Gesamtrechtsnachfolge, insbesondere:

- Verschmelzung mehrerer Kapitalgesellschaften

- Umwandlung durch Übertragung des Unternehmens einer Kapitalgesellschaft auf die Hauptgesellschafterin bzw. den Hauptgesellschafter oder eine zu errichtende Personengesellschaft

- Einbringung, insbesondere die Umgründung einer Personengesellschaft in eine Kapitalgesellschaft

- Spaltung (Aufspaltung bzw. Abspaltung) einer Kapitalgesellschaft

Die Realteilung einer Personengesellschaft zu Unternehmens- oder Vermögensübergängen erfolgt im Wege der Einzelrechtsnachfolge. Dabei ist jedes Recht gesondert zu übertragen, unternehmensrechtliche Informationspflichten zu erfüllen und sämtliche Vertragspartnerinnen und -partner zu informieren (z.B. Lieferantinnen bzw. Lieferanten und Kundinnen bzw. Kunden des betreffenden Unternehmens bzw. Unternehmensteils).

Einfacher Rechtsformwechsel

Einfache Rechtsformwechsel sind Vorgänge wie die formwechselnde Umwandlung zwischen Kapital- (z.B. von einer AG/GmbH in eine GmbH/AG) bzw. Personengesellschaften (z.B. von einer OG/KG in eine KG/OG). Einfache Rechtsformwechsel führen weder zu Vermögensübertragung noch findet eine Gesamtrechtsnachfolge statt.

Es ist möglich, dass durch Anwachsung des Gesellschaftsvermögens einer Personengesellschaft dieses auf eine verbliebene Gesellschafterin bzw. einen verbliebenen Gesellschafter übergeht. Das Eigentum der Gesellschaft geht in das Alleineigentum der verbliebenen Gesellschafterin bzw. des verbliebenen Gesellschafters über, ohne dass es eines besonderen Übertragungsakts bedarf.

Je nach Unternehmensform hat die Betriebsübertragung unterschiedliche Auswirkungen auf die Gewerbeberechtigung.

Einzelunternehmen

Wird ein Einzelunternehmen übergeben, benötigt die Nachfolgerin bzw. der Nachfolger selbst eine Gewerbeberechtigung, zumal diese das persönliche Recht darstellt, eine der Gewerbeordnung unterliegende Tätigkeit unter den im Gesetz festgelegten Bedingungen ausüben zu dürfen.

Gesellschaften

Erfolgt die Unternehmensnachfolge in Form eines Share Deals (Anteile einer bereits bestehenden Gesellschaft werden erworben), so bleibt die Gewerbeberechtigung der Gesellschaft unverändert bestehen. Wird eine Gesellschaft neu gegründet, hat die Gesellschaft die Gewerbeberechtigung anzumelden bzw. beantragen. Eine gewerberechtliche Geschäftsführerin bzw. ein gewerberechtlicher Geschäftsführer ist zu bestellen. Erfolgt die Unternehmensnachfolge durch die Beteiligung an einer bereits bestehenden Gesellschaft, bleibt die Gewerbeberechtigung der Gesellschaft bestehen.

Im Falle von Umgründungen (Verschmelzungen, Umwandlungen, Einbringungen, Zusammenschlüssen, Realteilungen und Spaltungen) geht die ursprüngliche Gewerbeberechtigung auf das Nachfolgeunternehmen über.

Voraussetzungen für die Gewerbeberechtigung

Für die Erteilung einer Gewerbeberechtigung ist vor allem die Eigenberechtigung (vollendetes 18. Lebensjahr) sowie die österreichische bzw. eine EWR-Staatsbürgerschaft erforderlich. Drittstaatsangehörige benötigen eine Niederlassungsbewilligung. Es dürfen keine Gewerbeausschlussgründe vorliegen. Für die Ausübung eines reglementierten und konzessionspflichtigen Gewerbes wird auch ein Befähigungsnachweis benötigt, der durch eine individuelle Befähigung ersetzt werden kann. Verfügen die Nachfolgenden weder über den Befähigungsnachweis noch können sie die individuelle Befähigung erbringen, muss eine gewerberechtliche Geschäftsführerin bzw. ein gewerberechtlicher Geschäftsführer bestellt werden, der sämtliche vorgeschriebene persönliche Voraussetzungen erfüllt. Die gewerberechtliche Geschäftsführerin bzw. der gewerberechtliche Geschäftsführer haftet für die fachlich einwandfreie Ausübung des Gewerbes.

Achtung

In reglementierten Gewerben muss die gewerberechtliche Geschäftsführerin bzw. der gewerberechtliche Geschäftsführer als sozialversicherungspflichtige Arbeitnehmerin bzw. als sozialversicherungspflichtiger Arbeitnehmer im Ausmaß von mindestens der Hälfte der wöchentlichen Normalarbeitszeit beschäftigt sein. Bei juristischen Personen und eingetragenen Personengesellschaften ist es ausreichend, wenn diese Person zur gesetzlichen Vertretung nach außen berufen ist.

Unternehmenswert und Due Diligence Prüfung

Unabhängig davon, ob das Unternehmen entgeltlich veräußert wird oder es unentgeltlich innerhalb der Familie übertragen werden soll, ist die Wertermittlung des Unternehmens unerlässlich.

Im Wirtschaftsleben maßgeblich für den Unternehmenswert ist die Einschätzung der erhofften Gewinnerzielungsmöglichkeit. Der Marktpreis ist der Preis, der sich auf dem Markt durch Angebot und Nachfrage bildet. Zu unterscheiden ist zwischen Preis und Wert.[1] Der Wert eines Unternehmens hängt von objektiven Parametern ab, hingegen wird der Preis von subjektiv-konkreten Umständen beeinflusst (z.B. Verkaufszwang bei Verkäuferin bzw. Verkäufer, Unerfahrenheit der Käuferin bzw. des Käufers, besondere Vorlieben). „Der Preis ist, was du bezahlst; der Wert ist, was du bekommst“.[2] Bevor man nun den Unternehmenswert mit bewährten Bewertungsverfahren errechnet, sollte man sich der eigenen Erwartungen bewusst werden. Die Bedeutung des eigenen Unternehmens und der damit verbundene subjektiv erwartete Preis sollten ebenso berücksichtigt werden wie der objektiv berechenbare Wert des Unternehmens.

Die Wahl der richtigen Methode - die Unternehmensbewertung

Dem Grunde nach gibt es drei Arten, den Wert eines Unternehmens zu ermitteln: nach der Substanz des Unternehmens, nach dem Erfolg des Unternehmens sowie nach dem Kapital des Unternehmens in Verbindung mit der aktuellen Marktlage. Diesen Bewertungsarten lassen sich unterschiedliche komplexe Methoden zuordnen, beispielsweise die Substanzwertmethode, das Ertragswertverfahren (bzw. die Economic-Value-Added-Methode, EVA, als dessen Weiterentwicklung), Discounted Cash-Flow Verfahren (DCF, Equity- oder Entity-Methode), Venture-Capital-Methode, Übergewinnverfahren, Mittelwertverfahren sowie Multiplikatormethode.

Es wird geraten, die äußerst komplexe Bewertung jedenfalls durch branchenspezifische Fachleute vornehmen zu lassen und diesen die Auswahl der – für den konkreten Betrieb – passendsten Methode zu überlassen. Anzumerken ist, dass bei der Wertermittlung von Hotelimmobilien in der Praxis oft eine Bewertung sowohl auf Basis einer Liegenschafts- als auch einer Unternehmensbewertung vorgenommen wird.[3]

Achtung

Die passende Methodenwahl ist entscheidend für die Unternehmensbewertung, da identische Daten und Annahmen abhängig von der gewählten Methode zu unterschiedlichen Ergebnissen führen können.[4]

Das Fachgutachten des Fachsenats für Betriebswirtschaft und Organisation des Instituts für Betriebswirtschaft, Steuerrecht und Organisation der Kammer der Wirtschaftstreuhänder zur Unternehmensbewertung (KFS/BW1) stellt die international gängigen Methoden dar und orientiert sich am bundesdeutschen IDW-Standard: Grundsätze zur Durchführung von Unternehmensbewertungen. Das Fachgutachten lässt dem Bewertenden einen beachtlichen Spielraum.

Achtung

Auch eine Liegenschaftsübertragung kann als Unternehmenserwerb angesehen werden und daher die Folgen eines Betriebsübergangs auslösen.[5] Das ist vor allem relevant, wenn die übertragenen Liegenschaften eine selbstständige Betriebsmöglichkeit bieten (z.B. unfertige Bauteile, Berechtigungen, vorhandener Kundenstock, Know-How).

[1] Brugger, Marktpreis, in RDB Keywords1 (Stand 11. 10. 2021, rdb.at)

[2] und [4] Brugger, Unternehmenserwerb2 Kapitel 7 (Stand 1.10.2020, rdb.at)

[3] Kunisch, Unternehmensbewertung, ZLB 2016/34

[5] OGH 5Ob275/59; 7Ob3/71; 1Ob183/71; 6Ob527/84; 3Ob549/91; 9ObA6/96; 8ObS273/00f; 8Ob51/01k.

Für die Wertermittlung einer Immobilie werden von Expertinnen bzw. Experten die folgenden Verfahren herangezogen:

Methoden

In einem Vergleichswertverfahren werden die Werte von Objekten durch den Vergleich mit tatsächlich erzielten Kaufpreisen vergleichbarer Objekte ermittelt. Daher ist eine sorgfältige Beobachtung der Marktentwicklung für die Anwendung dieses Verfahrens unerlässlich.[1] Dieses Verfahren wird in jenen Fällen angewendet, in welchen zumindest einigermaßen Vergleichbarkeit hinsichtlich der wesentlichen Wertbestimmungsmerkmale vorliegt. Vergleichswertverfahren sind vor allem zur Ermittlung des Verkehrs- bzw. Marktwerts unbebauter Liegenschaften sowie zur Ermittlung des Bodenwerts geeignet.[1] In der Praxis wird dieses Verfahren ebenso zur Wertermittlung von bebauten Liegenschaften (je nach Widmungszweck: Wohnungseigentumsobjekte, Reihen- und Doppelhäuser) eingesetzt.[1]

Voraussetzung ist, dass eine ausreichende Anzahl von Objekten vorliegt, die vergleichbar sind und in zeitlicher Nähe zum Wertermittlungsstichtag bewertet worden sind.[1] Zu fragen wäre daher, welcher Kaufpreis für ein Unternehmen in einer vergleichbaren Lage, Art, Größe und Maß der baulichen Nutzung, Bodenbeschaffenheit, Zuschnitt etc. erzielt werden konnte, das in zeitlicher Nähe zum Bewertungsstichtag veräußert wurde. Der Hauptanwendungsbereich dieses Verfahrens ist die Ermittlung des Verkehrswerts von unbebauten Grundstücken sowie Wohnungseigentumsobjekten.

Die Ermittlung des Verkehrswerts erfolgt dabei wie folgt: der Bodenwert des aus Vergleichstransaktionen abgeleiteten Vergleichswerts wird mit der Grundstücksfläche multipliziert. Bei bebauten Grundstücken wird der ermittelte Vergleichswert pro Quadratmeter nutzbarer Fläche auf das zu bewertende Objekt umgelegt.[2]

Anzumerken ist, dass dabei die den Wert beeinflussenden Umstände häufig sehr unterschiedlich sein können (z.B. verschiedene Transaktionsstichtage, abweichende wertbestimmende Merkmale) und daher die Anpassung des Vergleichswerts an die wertbestimmenden Kriterien des zu bewertenden Objekts Schwierigkeiten bereiten können. Das größte Manko des Vergleichswertverfahrens liegt daher häufig in der Schwierigkeit der Identifizierung von geeigneten vergleichbaren Objekten und tauglichen tatsächlich erzielten Kaufpreisen.[2]

[1] Reithofer, Markus / Stocker, Gerald (2020), ÖNORM B 1802-1: Liegenschaftsbewertung (Teil IV), immo aktuell

[2] Roth in Rainer, Miet- und WohnR Kap. 22.4.1 (Stand 1.5.2016, rdb.at)

Dieses Verfahren zur Wertermittlung von Grundstücken wird meist bei bebauten Liegenschaften angewendet, vor allem jedoch bei Liegenschaften, die der Eigennutzung dienen (Ein- und Zweifamilienhäuser, Verwaltungsgebäude sowie eigengenutzte Gewerbeobjekte) und deren Beschaffungskosten einschließlich der darauf befindlichen Anlagen für die in Betracht kommenden Kaufinteressierte von vorrangiger Bedeutung sind.[1] Man ermittelt daher jene Kosten, die notwendig wären, um dasselbe Unternehmen wieder zu errichten.

Im Sachwertverfahren ist der Wert der Sache durch Zusammenzählung des Bodenwerts (aus Vergleichswerten vergleichbarer Liegenschaften abzuleiten bzw. falls der Vergleich nicht vorhanden ist, mit Residualwertverfahren zu ermitteln), des Bauwerts (Neubauwert, Wertminderung infolge Alters sowie Wertminderung infolge von Mängeln, Schäden oder rückgestautem Reparaturbedarf) und des Werts sonstiger Bestandteile sowie gegebenenfalls des Zubehörs der Sache zu ermitteln.[2] Weiters sind der Raum- oder Flächenmeterpreis sowie Indizes, die dem Herstellungswert zugrunde gelegt wurden, ebenso wie der wertbestimmende Einfluss von allfälligen Baumängeln und Bauschäden sowie die wegen allfälliger technischer und wirtschaftlicher Wertminderung vom Herstellungswert vorgenommenen Abschläge zu berücksichtigen.[3]

[1] Kothbauer, Christoph (2022), Grundsätzliches zum Liegenschaftsbewertungsgesetz, immolex, Seite 203; Reithofer, Markus / Stocker, Gerald (2020), ÖNORM B 1802-1: Liegenschaftsbewertung (Teil IV), immo aktuell, 101

[2] § 6 Abs 1 LBG

[3] § 10 Abs 3 LBG

Beim Ertragswertverfahren wird der Ertragswert (bzw. der Verkehrswert) des Grundstücks ermittelt. Dies geschieht durch die Berechnung des Boden- sowie des Gebäudeertragswerts. Das Ergebnis spiegelt den erwarteten Marktpreis des Grundstücks wider und ist vor allem für etwaige Investoren von Bedeutung.

Das Ertragswertverfahren ist in der Regel dann anzuwenden, wenn die zu bewertende Liegenschaft üblicherweise zu Ertragszwecken (z.B. zur Erwirtschaftung von Einkünften aus Gewerbebetrieb, Vermietung, Verpachtung) verwertet wird. Das trifft insbesondere auf touristische Betriebe zu. Der Wert der Liegenschaft wird durch den nachhaltig erzielbaren Liegenschaftsertrag bestimmt. Man untersucht daher, welche zukünftige Ertragskraft die Liegenschaft hat.

Da die Berechnung des Ertragswerts sehr komplex ist, empfiehlt es sich, die Berechnung mittels Ertragswertverfahren durch staatlich geprüfte Gutachterinnen bzw. Gutachter vornehmen zu lassen.

Die Ertragswerte beinhalten – beim klassischen Ertragswertverfahren – Komponenten aus Grund und Boden sowie Gebäuden (baulichen Anlagen).

Die Ermittlung des Bodenwerts erfolgt mittels Vergleichswertverfahren, bei baulichen Anlagen hingegen wird der Wert als Barwert einer Zeitrente (Rentenbarwert) betrachtet und in der Weise errechnet, dass der Liegenschaftsreinertrag um den Verzinsungsbetrag des Bodenwerts vermindert wird, und der auf die baulichen Anlagen entfallende Reinertrag mit einem angemessenen Zinssatz entsprechend der zu erwartenden Restnutzungsdauer kapitalisiert wird.[1] Die Wahl des Kapitalisierungszinssatzes ist zu begründen.[2]

Mit einer guten Datengrundlage hat dieses Bewertungsverfahren eine sehr starke Aussagekraft. Nachteilig ist jedoch, dass die für das Ertragswertverfahren heranzuziehenden Faktoren – wie z.B. die Höhe des Liegenschaftszinses – nicht immer verfügbar sind.

[1] § 3 Abs 1 LBG

[2] § 10 Abs 2 LBG; Kothbauer, Christoph (2022), Grundsätzliches zum Liegenschaftsbewertungsgesetz, immolex 2022/88

Im Gegensatz zu den bisher beschriebenen Verfahren ist das Residualverfahren nicht im Liegenschaftsbewertungsgesetz normiert, jedoch in der ÖNORM B 1802–3 enthalten. Das Residualverfahren wird dann angewandt, wenn für die Ermittlung von Verkehrswerten zu unbebauten Grundstücken bzw. bebauten Grundstücken, denen eine Umnutzung bevorsteht, keine Vergleichswerte aus tatsächlich erzielten Verkaufspreisen vorhanden sind. Vor allem dient diese Methode der Wirtschaftlichkeitsanalyse bei Planung von Projekten.[1]

Bei dieser Methode werden die maximale Ausnutzung bzw. Umnutzung der Liegenschaft unter Berücksichtigung der technischen Möglichkeiten, der vorliegenden Flächenwidmung, der geltenden Bebauungsbestimmungen sowie unter Berücksichtigung der Besonderheiten dieser Liegenschaft (z.B. Beschaffenheit des Bodens) ermittelt. Anschließend sind der fiktive Veräußerungserlös der errechneten Nutzfläche mittels Vergleichswert- oder Ertragswertverfahren zu berechnen und vom potenziellen Verwertungserlös die Gesamtinvestitionskosten (Grundstücksaufbereitung und Aufschließung, Bauwerkskosten, Zwischenfinanzierung der Baumaßnahme, Vermarktung sowie Reserven für Unvorhergesehenes) in Abzug zu bringen.[1] Der Nachteil dieser Methode ist, dass bereits minimale Wertschwankungen bei der Ermittlung der Gesamtkosten enorme Auswirkung auf das Endresultat haben.

[1] Meisl, Basiswissen Immobilienrecht 15. Kapitel (Stand 1.6.2023, rdb.at)

Grundsätze zur Liegenschaftsbewertung findet man in der ÖNORM B 1802 geregelt.[1] ÖNORMEN sind keine Gesetze, sondern qualifizierte Fachempfehlungen, die vom Österreichischen Normungsinstitut erlassen werden. Ihre Geltung ist daher zwar grundsätzlich Vereinbarungssache, sofern sie nicht in anderen Rechtsvorschriften für verbindlich erklärt wurden. Sie geben jedoch den „Stand der Wissenschaft“ wieder und sind daher für Sachverständige beachtlich.[2] ÖNORMEN stellen daher eine gute qualitative Basis für Liegenschaftsbewertungen dar und sind gleichzeitig auch ein hilfreiches Instrument zur besseren Nachvollziehbarkeit eines Gutachtens (Bewertung).

[1] Vogt/Embacher, Immobilienverwalter-Handbuch3 Kapitel 28 (Stand 1.4.2022, rdb.at)

[2] Popp, Roland / Neuruhrer, Julia Die ÖNORM B 1802-1-Liegenschaftsbewertung auf dem Prüfstand, Sachverständige. Wien: Linde, 3/ 2021, Seite 119 mit Verweis auf Reithofer/Stocker, Residualwertverfahren (2016) 9; sowie Kothbauer/Reithofer, LBG (2013) 29

Tipp

Es empfiehlt sich, erfahrene Sachverständige für die Ermittlung des Werts der Immobilie heranzuziehen, da sowohl die Wahl der Methode als auch fundierte Marktkenntnisse für die Bewertung wesentlich sind.

Die Due Diligence Prüfung

Als Due Diligence bezeichnet man die "gebotene Sorgfalt", mit der ein Unternehmenskauf im Vorfeld geprüft wird. Hier empfiehlt sich – sowohl von Seiten der Verkäuferin bzw. des Verkäufers als auch seitens der Käuferin bzw. des Käufers – Unterstützung durch Expertinnen bzw. Experten einzuholen, die die sachlichen Ressourcen und die strategische Positionierung des Unternehmens am Markt einschätzen und sämtliche Verträge von Partnerinnen bzw. Partnern, Mitarbeitenden, Kundinnen bzw. Kunden, Versicherungen und Lieferantinnen bzw. Lieferanten ebenso wie finanzielle und rechtliche Risiken (z.B. Haftung aus Altlasten, drohende Rechtsstreitigkeiten, Arbeitsverträge mit Mitarbeitenden) genauestens unter die Lupe nehmen. Die Prüfung dient unter anderem dazu, jene Stärken und Schwächen des Unternehmens zu erkennen, die einen Spielraum für Preisverhandlungen eröffnen. Gleichzeitig wird auch deutlich, in welchen Bereichen die Veräußerin bzw. der Veräußerer Gewähr und Garantien für Richtigkeit und Vollständigkeit leisten sollte.

Die Due Diligence Prüfung soll vor Vertragsabschluss sorgfältig durchgeführt werden und beinhaltet unter anderem folgende Felder:[1]

- Motive der Verkäuferin bzw. des Verkäufers für den Verkauf und der Interessentin bzw. des Interessenten für den Erwerb

- erste Informationen über die Kaufinteressentin bzw. den Kaufinteressenten

- etwaige Finanzierungsnachweise der Interessentin bzw. des Interessenten

- Vereinbarung der Geheimhaltung (z.B. Konventionalstrafe), Vereinbarung einer Absichtserklärung (Letter of Intent), Vereinbarungen über exklusive Verhandlungen

- Prüfung der Angaben seitens der Verkäuferin bzw. des Verkäufers, Prüfung wirtschaftlicher und rechtlicher Verhältnisse des Unternehmens

Es empfiehlt sich, die Ergebnisse der ersten Verhandlungen in einer Absichtserklärung (Letter of Intent) festzuhalten. Diese ist zwar nicht rechtlich verbindlich, es können sich jedoch aus dieser Sorgfaltspflichten mit rechtlichen Konsequenzen ergeben.

[1] Reich-Rohrwig, Johannes/Hanslik, Günther (2006), Unternehmenskauf, ecolex, 8, Seite 632

Aspekte der Prüfung

- benötigte Gewerbeberechtigungen (eventuell Fortbetriebsrecht), Betriebsanlagengenehmigungen für neue Maschinen, Auflagen, Befristungen, Nachbarrechte

- Sperrstundenbescheid

- etwaige wasserrechtliche Bewilligungen, Wassernutzungsrechte

- Altlasten

- Baubewilligungen, Bauplatzbewilligungen, Benützungsbewilligungen

- Einhaltung von Natur- und Landschaftsschutzgesetz der Länder, Forstgesetz, Denkmalschutzgesetz, Altölverordnung, Abfallwirtschaftsgesetz, Strahlenschutzgesetz, Arbeitnehmerschutzgesetz, Immissionsschutzgesetz, Umweltinformationsgesetz, Umweltverträglichkeitsprüfung usw.

- Zustimmung der Betroffenen gemäß DSGVO bei Weitergabe von Kundinnen- bzw. Kundendaten

- bei Share Deal: Change of Control Klausel (außerordentliches Kündigungsrecht der Vertragspartnerinnen bzw. Vertragspartner im Falle eines Machtwechsels)

- Asset Deal: Übernahme von Vertragsverhältnissen und deren Fortführung (Lieferverträge, Bauverträge, Bankkredite, Vertragshändlerverträge)

- Zustimmung der Vertragspartnerinnen bzw. Vertragspartner zur Vertragsübernahme, Sicherungsrechte (z.B. Pfandrechte, Bankgarantien)

- Hauptmietrechte an Geschäftsräumlichkeiten

- Patent- und Markenlizenzverträge, Werknutzungsrechte und Werknutzungsbewilligungen

- Dienstverhältnisse, etwaige Betriebsvereinbarungen

- Versicherungsverträge

- Hypothekarisch gesicherte Schulden

- Zustand des Anlagevermögens (anstehende Reparaturen, Investitionen, Leasingverträge und Einverständnis der Leasinggesellschaft, Superädifikate usw.)

- Umlaufvermögen, Beschaffenheit, strittige Forderungen, Aufteilung des Nutzens bzw. Risikos bei etwaigen Forderungsausfällen, Abschreibungen etc.

- Verbindlichkeiten, Verzugszinsen, Steuernachzahlungen, Eigentumsvorbehalte, Bürgschaften, Haftungen nach § 38 UGB, § 67 Abs 4 ASVG, § 14 BAO, § 6 AVRAG

- anhängige Gerichtsverfahren

- drohende Verluste oder Schäden, Preisgleitklauseln von langfristigen Verträgen

- vertragliche Vorkaufs- und Aufgriffsrechte Dritter, persönliche Dienstbarkeitsrechte und Wiederkaufsrechte

- etwaige Zustimmungserfordernisse für Übertragung von zum Unternehmen gehörigen Gesellschaftsbeteiligungen, Vinkulierungen

- Rechtsbeziehungen der Unternehmensinhaberin bzw. des Unternehmensinhabers zu nahen Angehörigen

- erwartende Verschlechterung der wirtschaftlichen Entwicklung

- Streitigkeiten mit den Anrainerinnen bzw. Anrainern

- Haftung der Medieninhaberin bzw. des Medieninhabers gemäß Mediengesetz, Verbandsverantwortlichkeitsgesetz

- zu erwartende Gewährleistungs- oder Garantieansprüche und Rufschädigung

- Patentrechtssituation, Vorbenutzungsrechte oder Lizenzrechte Dritter

- Abschluss von Consultingverträgen

- Besteuerungssituation bei der Verkäuferin bzw. beim Verkäufer, Folgen für die Käuferin bzw. den Käufer

- Beteiligungsgesellschaften

- etwaig anzuwendendes ausländisches Recht

- Einholung von Rangordnungsbeschlüssen für die beabsichtigte Veräußerung von Liegenschaften

- Vorweg-Zustimmung von Vertragspartnerinnen und Vertragspartnern zur Vertragsübernahme

- Vorweg-Zustimmung von Vertragspartnerinnen und Vertragspartnern bei Übertragung von Kundinnen- bzw. Kundendaten

- Antrag an die Gebietskrankenkasse um Bekanntgabe von Beitragsrückständen

- Erhebung von Steuerschulden, sonstigen Schulden bzw. gerichtlichen oder finanzbehördlichen Pfändungen bei Verkäuferin bzw. Verkäufer

- Erhebung etwaiger Zessionsvermerke von Forderungen in Geschäftsbüchern

- Gewerbeberechtigung der Unternehmenskäuferin bzw. des -käufers

- Vorbereitung des Unternehmenskaufvertrags, Erlag des Kaufpreises bei der Treuhänderin bzw. beim Treuhänder

- Vorbereitung des neuen Betriebskonzepts, Werbemaßnahmen

- Ziel auf Seiten der Verkäuferin bzw. des Verkäufers (Vendor Due Diligence)

Zeitpunkt der Übergabe und Einbezug potenzieller Übernehmender

Wann möchte ich übergeben und wann sollte ich damit beginnen?

Die Entscheidung, mit der Übergabeplanung zu beginnen, ist keine leichte. Es kommt darauf an, ob man sich vollständig oder nur teilweise aus dem Unternehmen zurückziehen möchte. Beim vollständigen Rückzug, wie beispielsweise im Fall eines Ruhestands oder einer Berufsunfähigkeit, ist es wichtig, den Übergabeprozess so früh wie möglich zu beginnen, um alle notwendigen Schritte zu unternehmen, damit eine reibungslose Übergabe ermöglicht wird. Beim teilweisen Rückzug ist es wichtig, den Übergabeprozess entsprechend anzupassen.

Wie beziehe ich potentielle Übernehmende schon in der Planung mit ein?

Viele Unternehmerinnen bzw. Unternehmer wünschen sich, dass das Unternehmen in der Familie bleibt. Für Familienbetriebe ist es geradezu typisch, dass die Nachfolge in der eigenen Familie gesucht wird. Die großen Vorteile einer familieninternen Nachfolge sind bestehende Kenntnisse zu betriebsinternen Prozessen, Kontakterfahrungen mit Lieferantinnen bzw. Lieferanten, Partnerinnen bzw. Partnern und Gästen des Hauses sowie meist eine starke Identifikation mit dem Betrieb. Um eine Integration zwischen Übergebenden und Nachfolgenden möglichst konfliktfrei zu halten, sollten beide Seiten in die Erstellung eines Übergabeplans involviert sein.

Zur Checkliste für die Überlegungen bei der Übertragung an Familienmitglieder (PDF, 73 KB)

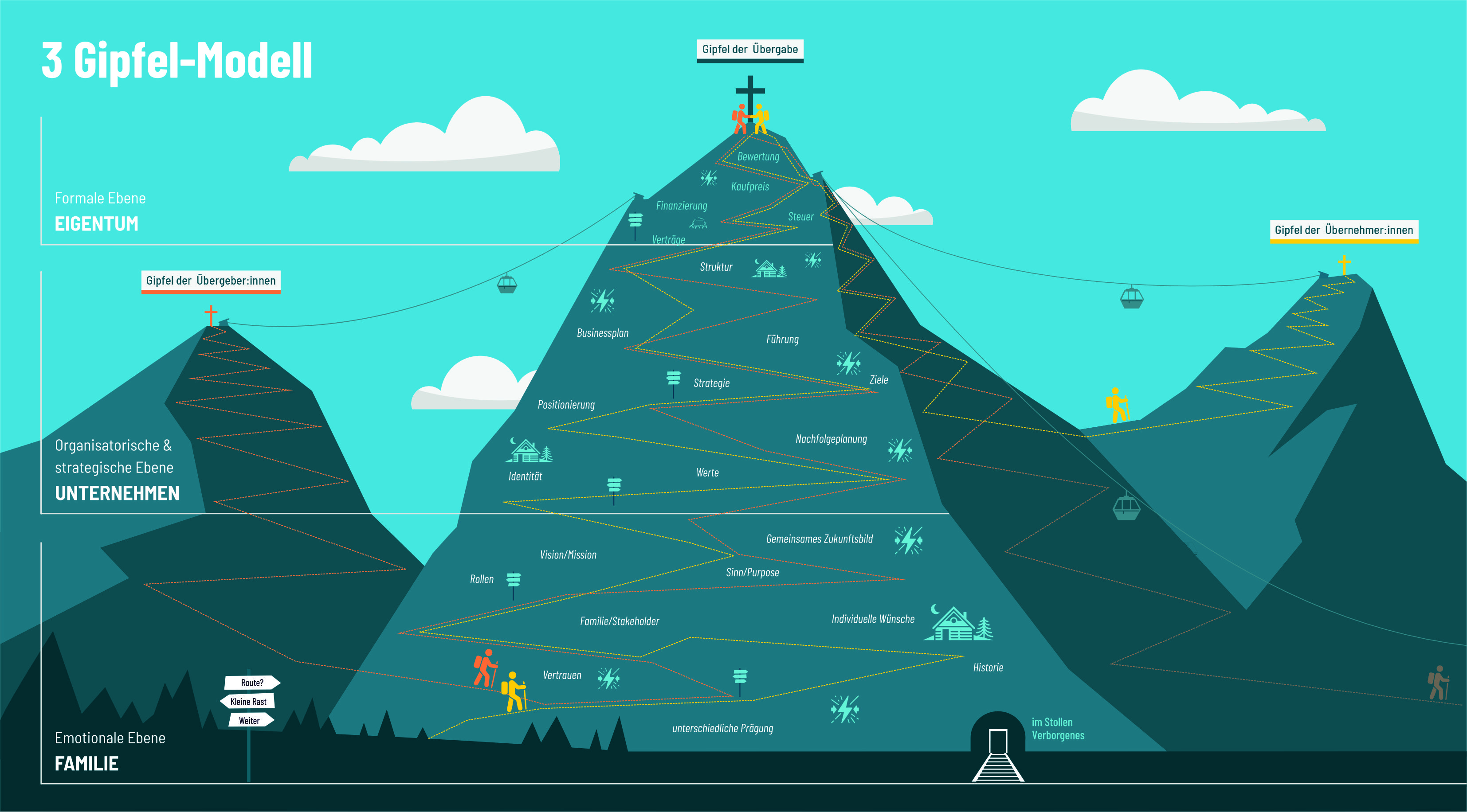

Entscheidet sich ein Familienunternehmen für eine familieninterne Nachfolgelösung, kann das 3-Gipfel-Modell der familieninternen Nachfolge[1] dabei helfen, alle wesentlichen Schritte besser zu versehen. Das 3-Gipfel-Modell ist ein Prozessmodell, das sich der Logik der 3x3 Planungsmethode des Alpinismus bedient und die beiden Hauptbeteiligten – Übergebende und Übernehmende – in den Mittelpunkt stellt. Als Kontext dient der Berg. Wer in den Alpen einen Berg erklimmt, findet oben angekommen in den meisten Fällen ein Gipfelkreuz. Für die meisten Alpinistinnen bzw. Alpinisten ist das Kreuz am Berg ein Symbol für das Erreichen ihres Ziels. Bevor eine Bergsteigerin bzw. ein Bergsteiger mit ihrem bzw. seinem Aufstieg startet, bedarf es im Realen einer mentalen und körperlichen Vorbereitung sowie einer Routenplanung. Analog dazu besteht gegenständliches Modell aus drei Bergen mit jeweils einem Gipfelkreuz. Der erste Gipfel ist Synonym für die Initiierung (Gipfel der übergebenden Person), der zweite Gipfel steht für die Integration und gemeinsame Führung (Gipfel der Übergabe), der dritte Gipfel symbolisiert den Rückzug der übergebenden Person (Gipfel der übernehmenden Person). Ein Generationenwechsel innerhalb der Familie geht nicht von heute auf morgen von statten, es ist ein systematischer Prozess, der als schleichende Entwicklung schrittweise beginnt und einer detaillierten Planung bedarf.

[1] Zehrer, Anita/ Stadlmeyr, Tom/Penz, Martin/Kurz, Anthony (2023): Familienunternehmen im alpinen Tourismus: Das 3-Gipfel Modell als Erklärungsansatz für die familieninterne Übergabe alpiner Tourismusbetriebe. In: Duller, Christine/Hiebl, Martin R./Kuttner, Michael/Mayr, Stefan/ Mitter, Christine (Hg.): Herausforderungen im Management von Familienunternehmen. Werte – Wachstum – Controlling – Krisenbewältigung. Wiesbaden: Springer Verlag, Seite 197

Der Gipfel der übergebenden Person

Der Höhepunkt im Leben der Übergeberin bzw. des Übergebers symbolisiert, dass diese bzw. dieser das Unternehmen zu einem bestimmten Zeitpunkt von der vorherigen Generation übernommen hat und es zu dem Erfolg geführt hat, den es heute genießt. In diesem Prozess hat die Unternehmerin bzw. der Unternehmer buchstäblich viele Herausforderungen in Form von verschiedenen Routen, Wegen und Höhenmetern bewältigen müssen. Das Hauptziel bestand darin, durch das eigene Handeln im Unternehmen langfristigen wirtschaftlichen Erfolg sicherzustellen und letztendlich die Verantwortung an die nächste Generation weiterzugeben. Die Intensität der Ambivalenz zwischen dem Verlangen nach Fortführung und den Ängsten der übergebenden Person variiert von einem Familienbetrieb zum anderen.

Der Gipfel der Übergabe

Die kritischste Phase des Übergabeprozesses ist die eigentliche Gestaltung, die gleichzeitig die Phase des gemeinsamen Führens darstellt. In diesem Schritt erfolgen die Klärung des Leitbilds oder der Vision, die Festlegung der künftigen Führungsstruktur, die Ausarbeitung eines Zeitplans mit Meilensteinen sowie die Bestimmung des Zeitpunkts der Übergabe. Es ist von entscheidender Bedeutung für die Übernehmenden, dass die Weichen rechtzeitig gestellt werden. Dies erfordert eine aktive Beteiligung und frühe Einbindung der nachfolgenden Generation in die Betriebsführung sowie eine proaktive Gestaltung der Nachfolge, also eine frühzeitige Nachfolgeplanung. Nur durch die Festlegung eines klaren Übergabezeitpunkts kann sich die Nachfolge konkret auf die Übernahme vorbereiten. Gemeinsam begeben sich die übergebende und die übernehmende Person in Richtung Gipfel, wobei es vorkommen kann, dass sie unterschiedliche Schrittgeschwindigkeiten haben und somit jemand vorangeht, während die andere Person folgt. Dies kann zu Unstimmigkeiten darüber führen, welchen Weg sie einschlagen sollen. Während des Gipfelaufstiegs richten sie ihren Blick auf vielfältige Themen im Bereich Familie, Unternehmen und Eigentum. Bergsteigende sind in der Regel auf Berghütten angewiesen, die unverzichtbare Zwischenziele darstellen und das Erreichen des Gipfels ermöglichen. In solchen Hütten, die hier als Metapher dienen, haben Übergebende bzw. Übernehmende die Gelegenheit, eine erneute Bestandsaufnahme vorzunehmen und die Vergangenheit (War), die Gegenwart (Ist) und die Zukunft (Soll) gemeinsam zu reflektieren. Erst kurz vor Erreichen des Gipfels stehen die formalen Aspekte der Übergabe im Vordergrund.

Der Gipfel der übernehmenden Person

Der Nachfolgeprozess erstreckt sich über die Übergabe hinaus und endet nicht mit ihr. Viele Übergebende bleiben auch nach der Übergabe weiterhin eng mit dem Unternehmen verbunden und behalten möglicherweise sogar Rechte oder Positionen bei. Im 3-Gipfel-Modell wird jedoch deutlich, dass die bzw. der Übergebende vom Gipfel der Übergabe hinabsteigt und sich die Wege von Übergebenden und Übernehmenden an einem bestimmten Punkt trennen. Dies symbolisiert den Rückzug der übergebenden Person aus dem operativen Tagesgeschäft. Diese Phase des Rückzugs spielt eine entscheidende Rolle. Es fällt Übergebenden oft schwer, sich vollständig zu lösen. Sie behalten weiterhin Positionen, haben Veto-Rechte oder erhalten regelmäßige Einblicke in Berichte. Darüber hinaus treten sie auch physisch weiterhin regelmäßig im Unternehmen in Erscheinung. Für die aufstrebende Unternehmerin bzw. den aufstrebenden Unternehmer in dieser Phase ist die Situation besonders risikoreich. Einerseits verspürt sie bzw. er auf familiärer Ebene Erwartungen, Hoffnungen und Ängste, andererseits fällt es ihr bzw. ihm schwer, sich damit auseinanderzusetzen, da unternehmensbezogene Ziele wie wirtschaftlicher Erfolg, Visionen, Anforderungen von Kundinnen bzw. Kunden und Ressourcenallokation wenig Raum für familiäre Herausforderungen lassen. Das übergeordnete Ziel in dieser Phase besteht darin, das Gleichgewicht und die Beziehung zwischen Familie, Unternehmen und Eigentum wiederherzustellen.

Bevor der endgültige Kernvertrag für die Betriebsübergabe errichtet wird, ist es ratsam, eine Absichtserklärung, den so genannten Letter of Intent, zwischen den Parteien zu verfassen.

In Hinsicht auf ihre Komplexität sollten folgende Themenfelder jedenfalls mit (Rechts)Expertinnen bzw. Experten auf dem jeweiligen Gebiet näher geprüft und einzelfallbezogen bedacht werden:

- Beschreibung des Unternehmens und sämtlicher zum Unternehmen gehöriger Vermögenswerte (insbesondere, Mietobjekte, Marken, Muster, Patente, Liegenschaften etc.)

- offene Forderungen, bestehende und drohende Verbindlichkeiten

- Belastungen (z.B. Aufgriffsrechte Dritter, Zessionsverbote, Veräußerungsverbote)

- Vereinbarungen über Haftungsausschlüsse gemäß § 38 UGB sowie etwaige Forderungen

- Vorliegen einer Gewerbeberechtigung bzw. Eignung möglicher gewerberechtlicher Geschäftsführerinnen bzw. Geschäftsführer

- bestehende Betriebsanlagenauflagen bzw. Erneuerung der Betriebsanlagengenehmigung

- Kostentragung für Gebühren, Verkehrssteuern, Vertragserrichtung, Firmenbucheintragung

- Zahlung (z.B. Nettokaufpreis, Umsatzsteuer, Wertsicherungen)

- Stichtag der Übergabe (z.B. Bilanzstichtag, Pensionsantritt)

- etwaige Konfliktlösungs- bzw. Schlichtungsvereinbarungen (z.B. Schlichtungsstelle) sowie anwendbares Recht

- gegenseitige Mitwirkungsrechte und –pflichten

- bestehende Dauerschuldverhältnisse (z.B. Mietrechtsverhältnisse, Versicherungsverhältnisse, Lieferantenverträge)

- Übertragung von Patenten, Marken, Mustern

- Übertragung von Urheberrechten, Vermittlung von Know-How

- Modalitäten der Übergabe: Verbücherung von Liegenschaften, Abtretung und Übertragung von Rechten (Marken, Patente)

- Information an Mitarbeitende, Betriebsrat, Familie, eventuell Öffentlichkeit

Informations-, Melde- und Eintragungspflichten

Die Planung der Information an Kundeninnen bzw. Kunden und die Familie hinsichtlich einer Übergabe sollte sorgfältig durchgeführt werden, um einen reibungslosen Übergangsprozess sicherzustellen. Auf allen Kommunikationsebenen ist eine offene und ehrliche Herangehensweise wichtig, um Unsicherheiten klären zu können.

Kundinnen bzw. Kunden, die von der Übergabe betroffen sind, sollten rechtzeitig informiert werden. Dies umfasst sowohl bestehende als auch potenzielle Kundinnen bzw. Kunden. Die Kommunikation an Kundinnen bzw. Kunden kann persönlich, schriftlich, per E-Mail oder auf anderen Kanälen erfolgen. Die gewählte Form hängt von den Kundinnen bzw. Kunden und den Unternehmenszielen ab. Eine persönliche Kommunikation kann vertrauensbildend sein, während schriftliche Mitteilungen für formale Zwecke geeignet sind. Wichtig ist, dass die Kundinnen bzw. Kunden Informationen über den Übergabezeitpunkt, die neuen Eigentümerinnen bzw. Eigentümer oder Verantwortlichen und die Auswirkung auf ihre Beziehungen zum Unternehmen erhalten.

Tipp

Berücksichtigen Sie auch die Bedürfnisse von Kundinnen und Kunden und gehen Sie auf mögliche Fragen ein.

Wenn das Unternehmen im Familienbesitz ist oder Familienmitglieder in den Betrieb involviert sind, müssen letztere ebenfalls frühzeitig informiert werden. Die Form der Kommunikation mit Familienmitgliedern hängt von den bestehenden Familienstrukturen und -beziehungen ab. Die Details der Übergabe einschließlich der Verantwortlichkeiten und der zukünftigen Rolle jedes Familienmitglieds im Unternehmen sollten hier im Zentrum der Gespräche mit der gesamten Familie oder auch von Einzelgesprächen stehen. Moderation oder Mediation kann bei familiärer Kommunikation hilfreich sein.

Je nach Art der Übergabe sowie des geplanten Übergabezeitpunkts ergibt sich der passende Zeitpunkt der Information. Dies könnte Monate oder sogar Jahre im Voraus sein, je nach Komplexität der Übergabe.

Der optimale Zeitpunkt für die Verständigung von Belegschaft, Kundinnen bzw. Kunden und Vertragspartnerinnen bzw. Vertragspartner über die bevorstehende Unternehmensübergabe hängt grundsätzlich davon ab, wie und wann übergeben wird (z.B. mittels Kaufvertrag an externe Personen, innerfamiliär mittels Schenkung, unter weiterer Mitwirkung oder völligem Rückzug aus dem Unternehmen seitens der Übergeberin bzw. des Übergebers etc.).

Nach Abschluss des Unternehmenskaufvertrags ist an folgende Verständigungen zu denken[1]:

- Belegschaft sowie (wenn vorhanden) Betriebsrat

- Firmenbuchgericht über den Wechsel der Firmeninhaberin bzw. des Firmeninhabers, etwaige Haftungsausschlüsse etc.

- Antrag der Käuferin bzw. des Käufers auf Erteilung einer Steuernummer

- Übertragung der beweglichen Sachen, Verbücherung der Liegenschaftsübertragung, Registrierung der Patent- und Markenrechtsübertragung

- Patentamt

- Gericht, Verständigung über den Eintritt in etwaige anhängige Verfahren

- Zessionsmitteilung an Schuldnerinnen bzw. Schuldner

- Verständigung von Vertragspartnerinnen bzw. Vertragspartner

- Mitteilung an die Bank

- Gebietskrankenkasse, Abmeldung von Arbeitnehmenden durch Übergeberin bzw. Übergeber sowie Neuanmeldung durch Unternehmenserwerberin bzw. Unternehmenserwerber, Vermieterinnen bzw. Vermieter

- Zulassungsstelle

- Versicherungen

- Finanzamt, Umbuchungsantrag für die Umsatzsteuer

- Medien

- Steuerberatung, Wirtschaftsprüfung, Notariat, Rechtsbeistand

[1] Reich-Rohrwig, Johannes/Hanslik, Günther (2006), Unternehmenskauf, ecolex, 8, Seite 632

Förderung und Finanzierung

Veränderungen in der Unternehmensstruktur und die allfällige Neuaufteilung von Vermögen bringen für alle Betroffenen Unsicherheit mit sich. Eine realitätstreue Darstellung der finanziellen Lage sowie eine realistische Vorstellung über den Wert und das Potenzial des Unternehmens sind für eine geglückte Betriebsübergabe unumgänglich. Neben der Kenntnis von Vermögen und finanziellen Verpflichtungen können auch die Angebote verschiedener Förderungsinstitutionen mit Unterstützung in finanzieller oder immaterieller Form zum Erfolg der Betriebsübergabe beitragen. Dies gilt nicht zuletzt in Zusammenhang mit allfällig erforderlichen Investitionen, die für die Attraktivität und Zukunftsfähigkeit des Betriebs erforderlich sein können. Ebenso gibt es aber auch Förderungsmöglichkeiten für die Inanspruchnahme von Beratungsleistungen im Zuge der Betriebsübergabe.

Für die Tourismus- und Freizeitwirtschaft besteht mit der Österreichischen Hotel- und Tourismusbank GmbH (OeHT) ein Spezialkreditinstitut, das im Auftrag des BMAW die gewerbliche Tourismusförderung des Bundes abwickelt. Im Kontext von Betriebsübergaben bietet die OeHT mit geförderten Krediten, Haftungen und Zuschüssen gleich mehrere Förderungsinstrumente an.

Instrumente der OeHT

Die OeHT kann im Rahmen der gewerblichen Tourismusförderung des Bundes bereits vor der Übergabe an die Nachfolgegeneration durch eine „Unternehmensstabilisierung“ dazu beitragen, das zu übergebende Unternehmen wirtschaftlich stabil aufzustellen und den Übergabeprozess zu erleichtern. Dies geschieht durch die Ausverhandlung eines Stabilisierungskonzepts zwischen Finanzierungspartnern und Unternehmerfamilie unter Moderation der OeHT. Eine Neuordnung der Finanzierungsstruktur und eine Analyse der operativen Abläufe im Unternehmen helfen dabei, den Fremdkapitalaufwand zu reduzieren und an das mögliche Betriebsergebnis des Unternehmens anzupassen. Dabei kommen Förderungsinstrumente wie die „OeHT-Haftung“ im Zuge einer Umschuldung und bzw. oder der „Zinsenzuschuss für einen restrukturierten Kredit“ der finanzierenden Hausbank zum Einsatz.

Als Unterstützung für den erfolgreichen Start in die touristische Selbstständigkeit kann ein individueller Förderungsmix aus gefördertem OeHT-Investitionskredit, Einmalzuschuss und OeHT-Haftung für Investitionsvorhaben von EUR 50.000,- bis EUR 500.000,- zusammengestellt werden. Die OeHT-Jungunternehmerförderung zeigt, wie der Bund gemeinsam mit den Ländern ein attraktives und umfassendes Finanzierungs- und Förderungspaket bereitstellt, um engagierten Menschen den Einstieg in die Tourismus- und Freizeitwirtschaft zu ermöglichen bzw. die nachfolgende Generation zur Übernahme zu motivieren. Die Jungunternehmerförderung hat das Ziel, die Gründung und Übernahme von KMU der Tourismus- und Freizeitwirtschaft durch die Förderung von Investitionen zu unterstützen. Die Definition der Jungunternehmerin bzw. des Jungunternehmers umfasst Gründungen und Übernahmen bis zu drei Jahre vor Projekteinreichung. Alle Förderungsinstrumente der OeHT (Kredite, Haftungen, Zuschüsse) können dabei in bestmöglicher Kombination eingesetzt werden. Die Basisförderung umfasst einen bundesseitigen Zuschuss für Investitionen im Rahmen der Gründung bzw. Übernahme über maximal 7,5 Prozent der förderbaren Gesamtprojektkosten (Umbau, Einrichtung und Ausstattung, Ablösezahlung im Zuge von Betriebsübernahmen, Lizenzen etc.). Alleinstellungsmerkmal der OeHT-Jungunternehmerförderung ist die Anschlussförderung des jeweiligen Bundeslands, das den Einmalzuschuss auf bis zu 15 Prozent der Gesamtprojektkosten aufstockt. Bund und Land leisten über die OeHT gemeinsam einen wertvollen Beitrag zum Startkapital von jungen Unternehmen. Je nach Projektgröße kann die Ausfinanzierung des Projekts ergänzend über einen zinsgünstigen OeHT-Investitionskredit oder einen erp-Tourismuskredit erfolgen, der auch mit einer OeHT-Haftung im Ausmaß von maximal 80 Prozent besichert werden kann.

Bei Vorhaben ab einem Investitionsvolumen von EUR 500.000,- (neu ab Mai 2024: EUR 100.000,-) steht zur Finanzierung ein OeHT-Investitionskredit mit Zinsenzuschuss des Bundes für zehn Jahre zur Verfügung. Der „Nachhaltigkeitsbonus für Digitalisierung und Wirtschaft“ bietet einen zusätzlichen Anreiz: Bis zu 7 Prozent der Kosten für sämtliche im Zuge der Betriebsübernahme umgesetzten Investitionen, die innerhalb von drei Jahren nach Betriebsübergabe erfolgen und in der Bilanz aktiviert werden, können zusätzlich mit einem nicht rückzahlbaren Einmalzuschuss gefördert werden.

Trotz aller Förderungen und Unterstützungen bleibt die Betriebsnachfolge eine der größten Herausforderungen für die Hotellerie und Gastronomie. Die OeHT setzt sich gemeinsam mit Bund und Ländern dafür ein, die zahlreichen anstehenden Betriebsübergaben im Tourismus erfolgreich zu gestalten. Nur mit gesicherten Nachfolgen können auch andere Themen wie Digitalisierung, Fachkräftemangel oder Nachhaltigkeit erfolgreich angegangen werden. Engagierte und innovative Unternehmerinnen und Unternehmer sind der Schlüssel, um Familienunternehmen und damit letztlich auch die Tourismusbranche erfolgreich und zeitgemäß in die Zukunft zu führen. Die OeHT steht als Finanzierungs- und Know-How-Partnerin bereit, diese Prozesse aktiv zu begleiten.

Daneben gibt es auch Angebote zahlreicher anderer Institutionen. Einen Überblick dazu bieten das BMAW (abrufbar unter https://www.bmaw.gv.at/Themen/Tourismus/tourismusfoerderungen/betriebsuebergaben.html) sowie die Förderungsdatenbank der WKO (abrufbar unter https://www.wko.at/service/foerderungen.html).

Tipp

Informieren Sie sich direkt bei der OeHT oder über andere Kreditinstitute, Interessensvertretungen oder Beraterinnen bzw. Berater über passende Förderungsangebote und die jeweils geltenden Voraussetzungen. Beachten Sie insbesondere die jeweiligen Vorgaben für den Zeitpunkt der Kostenanerkennung.

Hinweis

Für die Richtigkeit und Vollständigkeit der in diesem Leitfaden angebotenen Informationen sowie die angeführten externen Hyperlinks wird, trotz sorgfältiger Bearbeitung, keine Haftung übernommen.